フリーランスとして少し稼げるようになると、気になるのが「開業届」。

「メリットばかり」とよく言われているため、早く出そうかと考えるものの、以下のような疑問・不安を抱く人も多いのではないでしょうか。

- いつ出そう?

- 期限はいつまで?

- 出すメリットとデメリットは?

- どうやって出すの?手続きが大変そう。

これらの質問、その人の立場によって回答は微妙に違ってきます。

- 専業フリーランスなのか

- 会社員の副業なのか

- 扶養に入っている主婦・主夫なのか?

ここを明確にしないまま、開業届のメリット・デメリットなどを聞いても、立場が違う人の回答が返ってくることもあります。

例えば「20万円超稼いだら確定申告が必要」というアドバイスを、専業主婦の人にしているようなものです。

まりこ

まりこ20万円ルールは会社員の副業の話です……。専業主婦は関係ないです。

この記事では、現時点で扶養内の主婦・主夫の人がフリーランスとして収入を得た場合の「開業届」について紹介していきます。

開業届を出したら「個人事業主」になります。

メリットも多くある一方で、特に扶養を外れると金銭的に大きな影響があるため、よく検討していきましょう。

人によってメリット・デメリットの感じ方や状況も違うと思います。

ご自身に当てはめて検討してみてください。

まりこです。

勉強開始後半年で、日商簿記1級一発合格。その後公認会計士試験、さらにFP技能士2級に合格。

監査法人および会計事務所で実務経験を積み、現在は簿記資格を活かして在宅ワークをしています。

詳しくは運営者情報をご覧いただけると嬉しいです。

ちなみに私はフリーランスとしての収入は副業収入のみで、開業届は出していません。

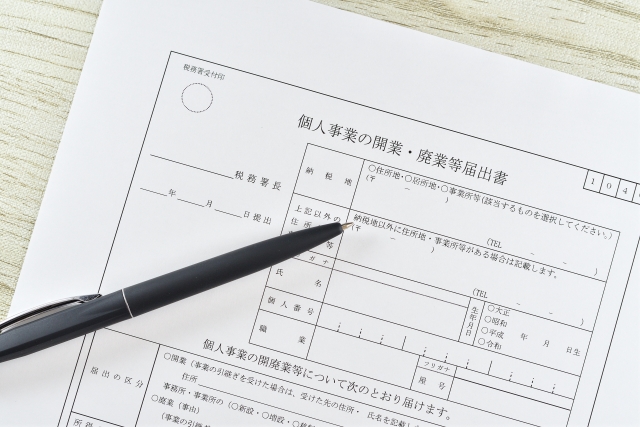

開業届とは?

開業届とは、税務署に出す書類で正式名称は「個人事業の開業・廃業等届出書」といいます。

事業を始めたら1月以内に提出する必要があります。

提出しないとどうなるの?

特に罰則はありません。このため、事業をしていても提出していない人はいます。

ただし、開業届を提出しないと、青色申告承認申請書を提出できず、青色申告ができません。

青色申告は、青色申告特別控除を始めとして節税効果の高い方法です。

「事業を始めたら」というのは具体的にいつ?

実は明確な規定はありません。だいたいのところを自分で決めているのが実態です。

正確には「事業開始日から」事業の収入があることになるため、それ以前にもし収入があっても「事業所得」として青色申告できないことになります。

とは言え、多くの場合「準備期間として」事業開始日以前の収入も合算して青色申告しても認められます。

青色申告をしたい場合は早めに開業届を出しておきましょう。

また、不動産投資をする人は要注意。物件の取得日や賃貸日は契約上明確であり、事業開始日がはっきりします。

青色申告申請届出書は、事業開始等の日から2月以内に提出しなければその期から青色申告ができません。事業を開始したら、早めに開業届とともに提出しましょう。

現時点で扶養内主婦・主夫だけど「開業届」を出すメリット

開業届を出す主なメリットは、以下のとおりです。

- 「青色申告」ができる

- 個人事業主の証明にでき、保育園の申請も可能になる

- 屋号で銀行口座が開設できる

- 事業主として頑張る決意表明となる

ここでは扶養内の人が特にメリットとなる①、②を詳しく解説します。

「青色申告」ができる

開業届とともに「青色申告書承認申請書」を提出すれば、青色申告での申告が可能です。

青色申告は「最大65万円の特別控除が受けられる」「3年間の純損失の繰越」を始めとして、さまざまな税務上のメリットがあります。

ただし、青色申告をするには複式簿記での記帳が必要となります。

難しそうに思えますが、近年、簿記の知識が少なくても複式簿記ができるような、操作の分かりやすい会計ソフトが増えています。

昔と比較すれば、複式簿記で記帳するハードルはかなり低くなっていると言えます。

青色申告の特別控除がなくても扶養内におさまるくらいしか稼げていない場合は「開業届」はまだ必要ないかな……?

確かに所得がなければ所得税も発生しないですし、税務上のメリットを享受する必要もありません。

しかし、青色申告をすれば「3年間の純損失の繰越」が可能です。

これから稼ぐ予定であるなら、今の赤字を繰り越しておけば、将来の稼ぎから控除できます。

「これから稼ぐ」と考えている人は、たとえ今は扶養内の収入であっても「開業届」「青色申告書承認申請書」を提出する税務上のメリットがあります。

たまーに、ちょっとだけ収入があるって感じなのは「事業所得」じゃないってことですね。

扶養内→フリーランスを目指す人は、継続して活動するケースが多いのではないでしょうか。

継続して収入を得るために活動していれば、原則として事業所得になります。

個人事業主の証明にでき、保育園の申請も可能になる

扶養内の人が仕事をするにあたり、特に小さいお子さんと過ごしながらというのはかなり大変かと思います。

私は子供が小さい頃は会社勤めをしていたので、保育園に預けていましたが、たまに子供を家で見ながら仕事をするときもありました。

大変ですよね……。仕事にならないことも多いのでは。

開業届を出すと、税務署からは個人事業主と見なされます。

そして保育園入園のための申請が可能になります。

ただし開業届だけでなく、仕事をしている証明が他にも必要になるケースが多いかもしれません。

詳しくは申請する自治体に確認しましょう。

開業届は事業主としての第一歩です!

現時点で扶養内主婦・主夫だけど「開業届」を出すデメリット

基本的に「開業届」を出すデメリットは「ない」と言われています。

しかし、扶養内の人にとっては、気を付けなければならないデメリットが2つあります。

- 開業届を出しただけで扶養から外れる可能性がある

- 失業保険が受けとれない

開業届を出しただけで社会保険の扶養から外れる可能性がある

この記事で説明したい「扶養」は、税務上の扶養ではなく「社会保険上の」扶養です。

社会保険の扶養を外れると、国民年金および健康保険の保険料の負担が発生します。

国民年金だけでも月額16,520円(令和5年度)であり、結構な負担となります。

社会保険上扶養とできるかどうかは、扶養している人が加入している社会保険組合などにより規定が異なります。

一般的に「年間見込み収入が130万円未満」とされていますが、この金額をどのように把握するかはさまざまです。

例えば以下のような判断基準があります。

- 経費を差し引かない状態で130万円未満

- 収入から経費を引いて130万円未満

- 月額に慣らした108,333円が超える月があったら即扶養から外れる

そして、場合によっては収入に関係なく「開業届」を出しただけで扶養から外れるケースもあるようです。

開業届を提出する前に、扶養している人が加入している健康保険組合等へ確認をしておきましょう。

社会保険の扶養の判定に関しては、いくらインターネットで調べても、正解は扶養している人が加入している健康保険組合等でないと分かりません。

悩む前に、さっさと問い合わせした方が早いですし、正確です。

失業保険が受けとれない

もし、失業保険を受け取れる要件を満たしている場合、開業届を出すと受け取れなくなるため注意が必要です。

なぜなら開業していると「失業」とみなされなくなるからです。

失業保険を受給したい場合は、開業届の提出タイミングに気を付けましょう。

「開業届」を出す方法

いざ「開業届」を提出するとなると、面倒そうだなと感じる人も多いかと思います。

しかし、近年では非常に便利なツールがいくつも提供されています。

例えばfreee開業

また、税務署へ行かずにオンライン提出も可能です。

とにかく税務署へ行くのは面倒くさい。時期によっては混んでいるし。

無料でできるので、大変便利です。

同時に「青色申告書承認申請書」などいくつかの書類も無料で作成・提出できるので、開業時の必要書類はだいたい完了できます(消費税の届出以外)。

無料なので、確認してみてはいかがでしょうか。

気合を入れたい人、税務署の人にどうしても書き方等を相談したい人などは税務署へ行くことも多いようです。

税務署で提出したい人でも、freee開業で届け出を作成し、印刷して提出することが可能です。

まとめ | 扶養に関しては、まずは問い合わせをしましょう

収入がないうちから「開業届」を出すかどうかは、悩むところかと思います。

しかし、継続して収入があり、これから稼ぐ見込みがある人であれば、所得税の面では「開業届」を出すデメリットはありません。

それにお子さんを少しでも保育園に預けられれば、仕事も断然はかどりますよね。

しかし「社会保険上の」扶養から外れてしまうと、金銭的な負担が大きく増えます。

どのような場合に扶養を外れるかは、加入している健康保険組合などに確認しましょう。

また、扶養手当など、会社独自の手当を受けとっている場合もあるかもしれません。

こちらも、どのような場合に扶養を外れるかは、会社に確認しましょう。

税務上の扶養については、収入による区切りが税法上明確に決まっていますが、

「社会保険上の」扶養や、「扶養手当」については、全国統一した制度ではないため、

それぞれ問い合わせが必要です。

正確な情報を得るためにも、悩まずに問い合わせをしましょう。